Nỗ lực tìm hiểu thị trường dầu mỏ sẽ như thế nào trong 5 năm tới là một công việc rất phức tạp tại thời điểm hiện nay. Một số nhận định trước đây hiện không còn chắc chắn nữa như: giá dầu giảm thấp nhất trong vòng 12 năm qua sẽ làm nhu cầu tăng mạnh; giá dầu giảm thấp nhất trong vòng 12 năm qua sẽ dẫn tới một số lượng lớn cái gọi là khai thác dầu giá thành cao phải đóng mỏ; và không hẳn giá dầu giảm thấp nhất trong vòng 12 năm qua sẽ khiến nhóm các nước sản xuất dầu mỏ lớn nhất thế giới cắt giảm sản lượng để bình ổn giá dầu. Trong phạm vi bài báo dưới đây, tác giả xin cung cấp một số thông tin cơ bản, nhận định vài nét chính về thị trường dầu mỏ và dự báo đến năm 2021, trong đó có sử dụng số liệu từ Cơ quan Năng lượng Quốc tế (IEA). Mặc dù việc đánh giá và kết quả dự báo trong dài hạn của kỷ nguyên mới này vẫn chưa được tìm hiểu một cách đầy đủ nhưng kết quả phân tích và nhận định nêu ra trong bài viết này sẽ cung cấp thêm thông tin, lý luận góp phần làm sáng tỏ bức tranh trước mắt của 5 năm tới.

Giới thiệu chung

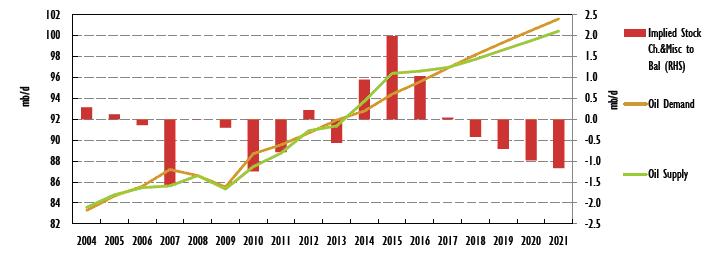

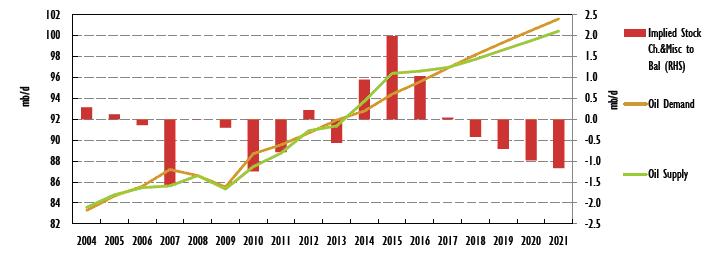

Hiện tại, các nhà phân tích trên toàn cầu đang nỗ lực tìm hiểu xem khi nào thị trường dầu mỏ sẽ trở lại cân bằng. Một năm trước đây, nhiều phân tích cho rằng thị trường dầu mỏ sẽ trở lại cân bằng vào cuối năm 2015, nhưng thực tế chứng minh điều này đã không xảy ra. Xét theo khía cạnh cung cầu thì trong năm 2014 và cả năm 2015, cung vượt cầu với biên độ rất lớn, tương ứng 0,9 triệu thùng/ngày đến 2,0 triệu thùng/ngày và năm 2016 dự tính sẽ là 1,1 triệu thùng/ngày. Chỉ đến năm 2017 thì cung và cầu dầu mỏ mới gặp nhau nhưng lượng dự trữ khổng lồ tích tụ từ trước đó sẽ kìm hãm tốc độ hồi phục của giá dầu khi mà thị trường bắt đầu giải tỏa lượng dự trữ đó. Trong năm 2016, trừ khi có sự sụt giảm sản lượng khai thác, vượt quá dự đoán, của các nước ngoài OPEC và/hoặc cầu tăng đột biến, giá dầu trong ngắn hạn khó có thể hồi phục nhiều từ mức thấp như tại thời điểm hiện nay. Vấn đề quan trọng đặt ra là khi nào thì thị trường dầu mỏ cân bằng trở lại.

Hình 01: Cân bằng cung / cầu dầu mỏ (Nguồn: IEA)

Trong bối cảnh giá dầu thấp, phần lớn các nước OPEC đã bộc lộ mặt trái là suy giảm về kinh tế tại các quốc gia như Algieria, Nigeria và Venezuela dẫn tới giảm đầu tư vào các dự án thăm dò - khai thác. Tổng kim ngạch xuất khẩu dầu mỏ của OPEC từ mức đỉnh 1.200 tỷ USD năm 2012 đã xuống 500 tỷ USD năm 2015 và sẽ xấp xỉ 320 tỷ USD trong năm 2016 nếu giá dầu vẫn ở mức như hiện nay. Mặc dù giá dầu thấp trong thời gian qua không dẫn đến việc cắt sản lượng từ các quốc gia xuất khẩu dầu thô chủ yếu nhưng nói chung có tác động mạnh tới hoạt động đầu tư dẫn tới giá trị đầu tư giảm 24% năm 2015 và dự đoán giảm 17% trong năm 2016. Hiện tại, nguồn trữ lượng dự phòng có thể khai thác đưa nhanh vào thị trường tiêu dùng tập trung phần lớn ở Ả rập Xê út và Iran. Tuy nhiên, hiện nay có các cơ hội cắt giảm chi phí mạnh mẽ làm cho nhiều dự án không kinh tế trước đây được đánh giá lại và có thể sẽ là triển vọng. Tuy nhiên, sự thay đổi cấu trúc trong nền kinh tế của các nước phát triển chủ chốt và nỗ lực tăng cường sử dụng hiệu quả các nguồn năng lượng cũng sẽ tác động tới cung cầu dầu mỏ toàn cầu. Chính vì vậy, cần có chính sách đầu tư cho lĩnh vực thăm dò khai thác dầu mỏ phù hợp trong bối cảnh giá dầu thấp cũng như khi giá dầu cao.

Cầu dầu mỏ toàn cầu

Trên cơ sở phân tích các số liệu có được từ IEA, dự báo đưa ra trong bài viết này về cầu dầu mỏ đến năm 2021 sẽ tăng hàng năm bình quân 1,2 triệu thùng/ngày (tương đương tăng 1,2%) là viễn cảnh khá vững chắc trong dài hạn. Cầu dầu mỏ sẽ phá vỡ ngưỡng 100 triệu thùng/ngày vào khoảng năm 2019 hoặc 2020. Năm 2015, cầu dầu mỏ đã tăng 1,6 triệu thùng/ngày (1,7%), mức tăng lớn nhất trong những năm gần đây do kích thích từ giá dầu giảm nhanh bắt đầu từ quý II/2014 và giảm mạnh trong năm 2015. Tuy nhiên, kỳ vọng từ việc giá dầu rơi xuống mức 30 USD/thùng gần đây sẽ tác động thêm việc kích cầu dầu mỏ và đưa mức tăng trưởng cầu hàng năm lên trên 1,2 triệu thùng/ngày là khó xảy ra. Đầu năm 2016, đã thấy sự hỗn loạn trên thị trường tài chính và các dấu hiệu rõ ràng cho thấy tốc độ tăng trưởng GDP của hầu hết các nền kinh tế chủ yếu sẽ chậm lại cũng làm ảnh hưởng mạnh tới thị trường dầu mỏ.

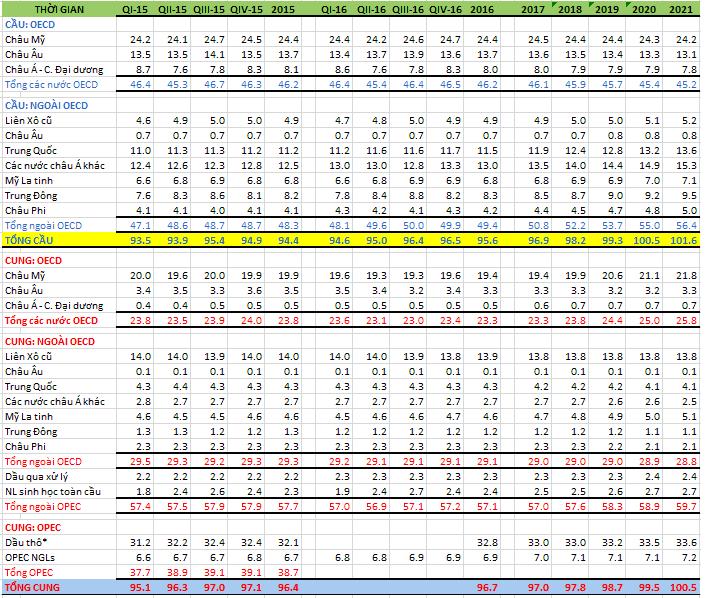

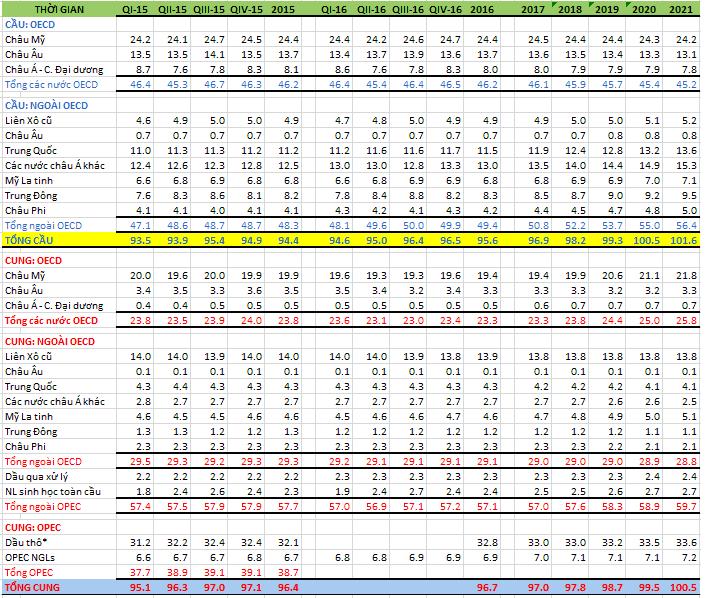

Bảng: Cung / cầu dầu mỏ toàn cầu (triệu thùng/ngày)

Từ năm 2014, các nước ngoài OECD đã sử dụng nhiều dầu mỏ hơn các nước OECD và khoảng cách này sẽ tiếp tục được nới rộng trong các năm tiếp theo. Tuy nhiên, tỷ lệ tăng trưởng cầu dầu của các nước ngoài OECD rất dễ bị giảm sút do chi phí trợ cấp năng lượng là gánh nặng lớn mà các chính phủ phải cân đối. Vấn đề này thường không tác động ngay tới cầu dầu mỏ, nhưng về trung và dài hạn cho thấy các khoản chi phí trợ cấp nhiên liệu là tốn kém ở nhiều quốc gia, kể cả các nước phát triển nhanh ở Trung Đông, sẽ có ảnh hưởng lớn đến tăng trưởng cầu dầu mỏ. Hơn nữa, việc tăng cường khai thác nguồn năng lượng hóa thạch kéo theo hậu quả về biến đổi khí hậu, đặc biệt ở các nền kinh tế phát triển nhanh của châu Á. Đồng thời, vào tháng 12/2015 Hội nghị về Biến đổi khí hậu của Liên hợp quốc tại Paris (COP21) đã được thông qua với sự tán thành bởi gần như tất cả các quốc gia, lần đầu tiên đạt được một thỏa thuận toàn cầu về giảm biến đổi khí hậu. Điều này sẽ dẫn đến tăng cường tối đa việc sử dụng nguồn năng lượng tái tạo và sẽ là yếu tố quan trọng làm nhu cầu dầu trong tương lai tăng chậm lại. Mặc dù việc cắt giảm trợ cấp và ngăn chặn ô nhiễm môi trường có làm giảm tỷ lệ tăng cầu dầu mỏ nhưng cần nhấn mạnh rằng các nước ngoài OECD ở châu Á sẽ vẫn là nơi tăng chủ yếu về cầu dầu mỏ với mức tăng từ 23,7 triệu thùng/ngày năm 2015 lên 28,9 triệu thùng/ngày vào năm 2021.

Trong bức tranh cầu dầu mỏ tổng thể toàn thế giới tới năm 2021 cho thấy vai trò chủ yếu tập trung ở châu Á, trong đó Trung Quốc vẫn là nơi tăng cầu chính tới 2,5 triệu thùng/ngày so với năm 2015 một phần từ tăng cầu hữu hình và ngoài ra nước này đang triển khai gia tăng dự trữ chiến lược với mục tiêu đạt ít nhất 500 triệu thùng vào năm 2020. (Vào tháng 2 năm 2016, Mỹ đã dự trữ trên 500 triệu thùng). Năm 2021, các nước ngoài OECD còn lại khác ở châu Á sẽ nhập khẩu 16,8 triệu thùng/ngày dầu thô và các sản phẩm, làm cho cầu của họ tăng 2,8 triệu thùng/ngày so với năm 2015.

Một số vấn đề tác động tới cung dầu mỏ

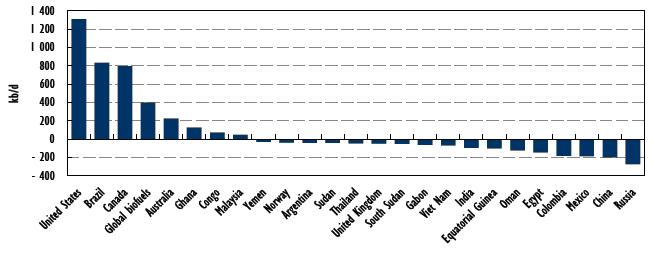

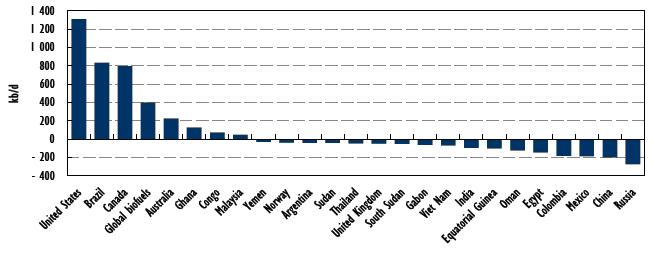

Khai thác dầu năm 2015 từ các quốc gia ngoài OPEC đạt mức cao (57,7 triệu thùng/ngày) là một trong những nguyên nhân chính làm cho giá dầu giảm mạnh. Các nhà khai thác ngoài OPEC trong năm 2015 đã gây ngạc nhiên lớn từ sự chống đỡ với giá dầu sụt giảm mạnh. Thành quả của nhiều năm đầu tư đắt giá và quyết liệt cắt giảm chi phí đối với dự án sẵn có đã mang lại cho thị trường lượng cung mới là 1,4 triệu thùng/ngày. Có thể thấy rằng, 2016 là năm thứ 3 liên tiếp cung dầu vượt cầu và giá dầu thấp đã phần nào làm chậm tăng sản lượng khai thác của các nước ngoài OPEC. Sau khi chạm ngưỡng tăng hàng năm cao nhất từ trước tới nay với lượng gần 3 triệu thùng/ngày vào cuối năm 2014, tốc độ tăng cung của các nước ngoài OPEC đã chững lại vào cuối năm 2015 do có sự điều chỉnh mạnh từ Mỹ. Sau khi củng cố mức tăng đến 60% trong tổng lượng cung của Mỹ chỉ trong vòng 4 năm, sản lượng dầu đá phiến (LTO) đột ngột sụt xuống còn một nửa vào năm 2015 và dự đoán giảm gần 600 nghìn thùng/ngày năm 2016 và thêm 200 nghìn thùng/ngày vào năm 2017. Cung cầu dầu mỏ được dự báo sẽ tái cân bằng vào năm 2017, kéo theo giá dầu sẽ dần hồi phục và sản lượng dầu LTO của Mỹ sẽ tăng trở lại vào năm 2018. Kết hợp với việc sản lượng khai thác tiếp tục tăng từ Vịnh Mexico và khí thiên nhiên lỏng (NGLs), Mỹ sẽ lấy lại vị thế chủ đạo về tăng cung từ các quốc gia ngoài OPEC trong trung hạn. Sản lượng khai thác của Mỹ sẽ tăng thuần thêm 1,3 triệu thùng/ngày lên mức 14,2 triệu thùng/ngày vào năm 2021. Tiếp theo là Brazil và Canada (mỗi nước tăng thêm 0,8 triệu thùng/ngày vào 2021), bất chấp các thách thức cho nhiều dự án đã được phê duyệt trước đây khi giá dầu đang ở mức cao hơn rất nhiều so với hiện tại.

Hình 02: Thay đổi cung của một số quốc gia ngoài OPEC, 2015 - 2021. (Nguồn: IEA)

Liên bang Nga được dự đoán sẽ có sụt giảm mạnh về sản lượng khai thác trong trung hạn. Các công ty ở Nga khai thác dầu và condensate đã đạt kỷ lục về cung dầu vào năm 2015 một phần do sự suy yếu của đồng Rúp và việc giảm thuế để bảo vệ các công ty trước sự sụt giảm giá dầu. So với 2015, sản lượng của Nga được dự đoán sẽ giảm 275 nghìn thùng/ngày xuống mức khai thác đạt 10,8 triệu thùng/ngày vào năm 2021 do sản lượng ở các mỏ dầu phần nhiều đã đạt đỉnh và việc chậm trễ đưa vào khai thác các mỏ dầu mới vì chính sách thắt chặt đầu tư cũng như áp lực về tài chính. Ngoài ra, sản lượng khai thác tại một số quốc gia như Trung Quốc, Mexico, Colombia, Ai Cập và Oman… cũng bị suy giảm với cùng nguyên nhân nói trên.

Tóm tại, đối với các quốc gia ngoài OPEC, dự báo năm 2016 sản lượng khai thác sẽ giảm 0,6 triệu thùng/ngày so với 2015, tăng trưởng cung sẽ chậm lại vào năm 2017 trước khi bắt đầu hồi phục vào năm 2018. Tới năm 2021, tổng sản lượng khai thác ngoài OPEC dự kiến đạt 59,7 triệu thùng/ngày, cao hơn 2 triệu thùng/ngày so với năm 2015 để đạt mức tăng trưởng bình quân hàng năm khoảng 0,3 triệu thùng/ngày.

Đối với OPEC, ưu tiên trong việc duy trì và mở rộng thị phần của tổ chức này được thể hiện rõ khi tại hai cuộc họp cấp bộ trưởng được tổ chức vào cuối năm 2014 đã có quyết định lịch sử là không cắt giảm sản lượng bất chấp giá dầu thấp. Trong cuộc họp tiếp theo vào tháng 6/2015 tại Vienne, các bộ trưởng OPEC đã tiếp tục quyết định không thay đổi lộ trình. Tuy nhiên, vào giữa tháng 2 năm 2016, một số thành viên OPEC và Nga đã đạt thỏa thuận cố định sản lượng khai thác như tháng 01/2016 để xem xét đưa ra một số biện pháp cần thiết tiếp theo. Sản lượng dầu mỏ tăng lên trong năm 2015 chủ yếu từ Iraq và Ả rập Xê út giờ đây còn có sự tham gia của Iran sau khi lệnh cấm vận được bãi bỏ. Tuy nhiên, cũng cần thấy rằng, trong giai đoạn 5 năm tới, khó có sự tăng mạnh sản lượng khai thác từ Iran và/hoặc Iraq vì bất ổn chính trị và yếu về hạ tầng, thiết bị,… nhưng sẽ có thay đổi tăng.

Đánh giá chung

Năm 2016, trên thế giới có lẽ đang trải qua giai đoạn thị trường dầu mỏ tự do thật sự lần đầu tiên trong lịch sử. Có thể thấy rằng, các quốc gia đang khai thác tối đa dầu mỏ để bán với bất cứ mức giá nào. Trước đây, thị trường dầu mỏ tự do quy mô toàn cầu là không tưởng thì thực tế của ngày hôm nay cả thế giới đang phải làm quen với nó, trừ khi các nhà sản xuất tin tưởng lẫn nhau và cùng thực hiện các tuyên bố gần đây về mức trần sản lượng khai thác để thay đổi chiến lược khai thác tối đa sản lượng của mình. Phân tích và tổng hợp các kết quả cho tới hiện tại thì cân bằng cung cầu dầu mỏ toàn cầu dự báo sẽ vào giữa năm 2017, trong đó giai đoạn sau sẽ sử dụng lượng dầu dự trữ từ các năm 2014 đến 2017. Kết quả trong tương lai sẽ cho phép chính xác từng bước của dự báo cho tới 2021 cũng như những năm sau đó.

Mặc dù đơn giản nhưng cũng còn phiêu lưu khi nói rằng ngành công nghiệp dầu mỏ đang bước vào thời kỳ suy giảm của giá dầu. Tuy nhiên, có thể thấy rằng với các điều kiện của thị trường dầu mỏ hiện tại khó cho thấy giá dầu có thể hồi phục nhanh trong tương lai gần, trừ khi có một sự kiện lớn về địa chính trị xảy ra. Thực tế hiện tại cho thấy việc nhận định trước đây về “cung dầu đạt đỉnh” có thể khiến giá dầu tăng liên tục do mức tăng sản lượng khai thác chỉ bắt kịp tốc độ tăng mạnh của cầu là cần xem xét lại. Với các kết quả có được cho thấy rằng, tài nguyên trong lòng đất không chỉ dồi dào mà các thành tựu vượt bậc của khoa học công nghệ đã cho phép khai thác dầu mỏ nhiều hơn. Chính vì vậy, cần có chính sách đầu tư phù hợp và hiệu quả để duy trì sản lượng khai thác hiện tại và chuẩn bị cho giai đoạn bổ sung sản lượng sau 2017 thì mới đáp ứng nhu cầu tăng trong tương lai. Rủi ro của giá dầu tăng nhanh bắt nguồn từ hoạt động giảm đầu tư và/hoặc đầu tư kém hiệu quả cũng là một bất ổn tiềm ẩn cho ngành công nghiệp dầu mỏ thế giới như là khi giá dầu giảm nhanh.

Tài liệu tham khảo:

1. Annual Energy Outlook 2015 With Projections to 2040. Published by Energy Information Administration, April 2015.

2. 2015 World Oil Outlook. Published by OPEC.

3. Oil Market Report. Published by International Energy Agency, December 2015.

4. Oil Market Report. Published by International Energy Agency, January 2016.

5. Oil Market Report. Published by International Energy Agency, February 2016.

6. Oil Medium - Term Market Report 2016. Published by International Energy Agency, February 2016.

Giới thiệu chung

Hiện tại, các nhà phân tích trên toàn cầu đang nỗ lực tìm hiểu xem khi nào thị trường dầu mỏ sẽ trở lại cân bằng. Một năm trước đây, nhiều phân tích cho rằng thị trường dầu mỏ sẽ trở lại cân bằng vào cuối năm 2015, nhưng thực tế chứng minh điều này đã không xảy ra. Xét theo khía cạnh cung cầu thì trong năm 2014 và cả năm 2015, cung vượt cầu với biên độ rất lớn, tương ứng 0,9 triệu thùng/ngày đến 2,0 triệu thùng/ngày và năm 2016 dự tính sẽ là 1,1 triệu thùng/ngày. Chỉ đến năm 2017 thì cung và cầu dầu mỏ mới gặp nhau nhưng lượng dự trữ khổng lồ tích tụ từ trước đó sẽ kìm hãm tốc độ hồi phục của giá dầu khi mà thị trường bắt đầu giải tỏa lượng dự trữ đó. Trong năm 2016, trừ khi có sự sụt giảm sản lượng khai thác, vượt quá dự đoán, của các nước ngoài OPEC và/hoặc cầu tăng đột biến, giá dầu trong ngắn hạn khó có thể hồi phục nhiều từ mức thấp như tại thời điểm hiện nay. Vấn đề quan trọng đặt ra là khi nào thì thị trường dầu mỏ cân bằng trở lại.

Hình 01: Cân bằng cung / cầu dầu mỏ (Nguồn: IEA)

Cầu dầu mỏ toàn cầu

Trên cơ sở phân tích các số liệu có được từ IEA, dự báo đưa ra trong bài viết này về cầu dầu mỏ đến năm 2021 sẽ tăng hàng năm bình quân 1,2 triệu thùng/ngày (tương đương tăng 1,2%) là viễn cảnh khá vững chắc trong dài hạn. Cầu dầu mỏ sẽ phá vỡ ngưỡng 100 triệu thùng/ngày vào khoảng năm 2019 hoặc 2020. Năm 2015, cầu dầu mỏ đã tăng 1,6 triệu thùng/ngày (1,7%), mức tăng lớn nhất trong những năm gần đây do kích thích từ giá dầu giảm nhanh bắt đầu từ quý II/2014 và giảm mạnh trong năm 2015. Tuy nhiên, kỳ vọng từ việc giá dầu rơi xuống mức 30 USD/thùng gần đây sẽ tác động thêm việc kích cầu dầu mỏ và đưa mức tăng trưởng cầu hàng năm lên trên 1,2 triệu thùng/ngày là khó xảy ra. Đầu năm 2016, đã thấy sự hỗn loạn trên thị trường tài chính và các dấu hiệu rõ ràng cho thấy tốc độ tăng trưởng GDP của hầu hết các nền kinh tế chủ yếu sẽ chậm lại cũng làm ảnh hưởng mạnh tới thị trường dầu mỏ.

Bảng: Cung / cầu dầu mỏ toàn cầu (triệu thùng/ngày)

*Cung OPEC năm 2015 là thực tế; từ 2016, cung OPEC tăng là từ Iran. (Nguồn: IEA)

Từ năm 2014, các nước ngoài OECD đã sử dụng nhiều dầu mỏ hơn các nước OECD và khoảng cách này sẽ tiếp tục được nới rộng trong các năm tiếp theo. Tuy nhiên, tỷ lệ tăng trưởng cầu dầu của các nước ngoài OECD rất dễ bị giảm sút do chi phí trợ cấp năng lượng là gánh nặng lớn mà các chính phủ phải cân đối. Vấn đề này thường không tác động ngay tới cầu dầu mỏ, nhưng về trung và dài hạn cho thấy các khoản chi phí trợ cấp nhiên liệu là tốn kém ở nhiều quốc gia, kể cả các nước phát triển nhanh ở Trung Đông, sẽ có ảnh hưởng lớn đến tăng trưởng cầu dầu mỏ. Hơn nữa, việc tăng cường khai thác nguồn năng lượng hóa thạch kéo theo hậu quả về biến đổi khí hậu, đặc biệt ở các nền kinh tế phát triển nhanh của châu Á. Đồng thời, vào tháng 12/2015 Hội nghị về Biến đổi khí hậu của Liên hợp quốc tại Paris (COP21) đã được thông qua với sự tán thành bởi gần như tất cả các quốc gia, lần đầu tiên đạt được một thỏa thuận toàn cầu về giảm biến đổi khí hậu. Điều này sẽ dẫn đến tăng cường tối đa việc sử dụng nguồn năng lượng tái tạo và sẽ là yếu tố quan trọng làm nhu cầu dầu trong tương lai tăng chậm lại. Mặc dù việc cắt giảm trợ cấp và ngăn chặn ô nhiễm môi trường có làm giảm tỷ lệ tăng cầu dầu mỏ nhưng cần nhấn mạnh rằng các nước ngoài OECD ở châu Á sẽ vẫn là nơi tăng chủ yếu về cầu dầu mỏ với mức tăng từ 23,7 triệu thùng/ngày năm 2015 lên 28,9 triệu thùng/ngày vào năm 2021.

Trong bức tranh cầu dầu mỏ tổng thể toàn thế giới tới năm 2021 cho thấy vai trò chủ yếu tập trung ở châu Á, trong đó Trung Quốc vẫn là nơi tăng cầu chính tới 2,5 triệu thùng/ngày so với năm 2015 một phần từ tăng cầu hữu hình và ngoài ra nước này đang triển khai gia tăng dự trữ chiến lược với mục tiêu đạt ít nhất 500 triệu thùng vào năm 2020. (Vào tháng 2 năm 2016, Mỹ đã dự trữ trên 500 triệu thùng). Năm 2021, các nước ngoài OECD còn lại khác ở châu Á sẽ nhập khẩu 16,8 triệu thùng/ngày dầu thô và các sản phẩm, làm cho cầu của họ tăng 2,8 triệu thùng/ngày so với năm 2015.

Một số vấn đề tác động tới cung dầu mỏ

Khai thác dầu năm 2015 từ các quốc gia ngoài OPEC đạt mức cao (57,7 triệu thùng/ngày) là một trong những nguyên nhân chính làm cho giá dầu giảm mạnh. Các nhà khai thác ngoài OPEC trong năm 2015 đã gây ngạc nhiên lớn từ sự chống đỡ với giá dầu sụt giảm mạnh. Thành quả của nhiều năm đầu tư đắt giá và quyết liệt cắt giảm chi phí đối với dự án sẵn có đã mang lại cho thị trường lượng cung mới là 1,4 triệu thùng/ngày. Có thể thấy rằng, 2016 là năm thứ 3 liên tiếp cung dầu vượt cầu và giá dầu thấp đã phần nào làm chậm tăng sản lượng khai thác của các nước ngoài OPEC. Sau khi chạm ngưỡng tăng hàng năm cao nhất từ trước tới nay với lượng gần 3 triệu thùng/ngày vào cuối năm 2014, tốc độ tăng cung của các nước ngoài OPEC đã chững lại vào cuối năm 2015 do có sự điều chỉnh mạnh từ Mỹ. Sau khi củng cố mức tăng đến 60% trong tổng lượng cung của Mỹ chỉ trong vòng 4 năm, sản lượng dầu đá phiến (LTO) đột ngột sụt xuống còn một nửa vào năm 2015 và dự đoán giảm gần 600 nghìn thùng/ngày năm 2016 và thêm 200 nghìn thùng/ngày vào năm 2017. Cung cầu dầu mỏ được dự báo sẽ tái cân bằng vào năm 2017, kéo theo giá dầu sẽ dần hồi phục và sản lượng dầu LTO của Mỹ sẽ tăng trở lại vào năm 2018. Kết hợp với việc sản lượng khai thác tiếp tục tăng từ Vịnh Mexico và khí thiên nhiên lỏng (NGLs), Mỹ sẽ lấy lại vị thế chủ đạo về tăng cung từ các quốc gia ngoài OPEC trong trung hạn. Sản lượng khai thác của Mỹ sẽ tăng thuần thêm 1,3 triệu thùng/ngày lên mức 14,2 triệu thùng/ngày vào năm 2021. Tiếp theo là Brazil và Canada (mỗi nước tăng thêm 0,8 triệu thùng/ngày vào 2021), bất chấp các thách thức cho nhiều dự án đã được phê duyệt trước đây khi giá dầu đang ở mức cao hơn rất nhiều so với hiện tại.

Hình 02: Thay đổi cung của một số quốc gia ngoài OPEC, 2015 - 2021. (Nguồn: IEA)

Tóm tại, đối với các quốc gia ngoài OPEC, dự báo năm 2016 sản lượng khai thác sẽ giảm 0,6 triệu thùng/ngày so với 2015, tăng trưởng cung sẽ chậm lại vào năm 2017 trước khi bắt đầu hồi phục vào năm 2018. Tới năm 2021, tổng sản lượng khai thác ngoài OPEC dự kiến đạt 59,7 triệu thùng/ngày, cao hơn 2 triệu thùng/ngày so với năm 2015 để đạt mức tăng trưởng bình quân hàng năm khoảng 0,3 triệu thùng/ngày.

Đối với OPEC, ưu tiên trong việc duy trì và mở rộng thị phần của tổ chức này được thể hiện rõ khi tại hai cuộc họp cấp bộ trưởng được tổ chức vào cuối năm 2014 đã có quyết định lịch sử là không cắt giảm sản lượng bất chấp giá dầu thấp. Trong cuộc họp tiếp theo vào tháng 6/2015 tại Vienne, các bộ trưởng OPEC đã tiếp tục quyết định không thay đổi lộ trình. Tuy nhiên, vào giữa tháng 2 năm 2016, một số thành viên OPEC và Nga đã đạt thỏa thuận cố định sản lượng khai thác như tháng 01/2016 để xem xét đưa ra một số biện pháp cần thiết tiếp theo. Sản lượng dầu mỏ tăng lên trong năm 2015 chủ yếu từ Iraq và Ả rập Xê út giờ đây còn có sự tham gia của Iran sau khi lệnh cấm vận được bãi bỏ. Tuy nhiên, cũng cần thấy rằng, trong giai đoạn 5 năm tới, khó có sự tăng mạnh sản lượng khai thác từ Iran và/hoặc Iraq vì bất ổn chính trị và yếu về hạ tầng, thiết bị,… nhưng sẽ có thay đổi tăng.

Đánh giá chung

Năm 2016, trên thế giới có lẽ đang trải qua giai đoạn thị trường dầu mỏ tự do thật sự lần đầu tiên trong lịch sử. Có thể thấy rằng, các quốc gia đang khai thác tối đa dầu mỏ để bán với bất cứ mức giá nào. Trước đây, thị trường dầu mỏ tự do quy mô toàn cầu là không tưởng thì thực tế của ngày hôm nay cả thế giới đang phải làm quen với nó, trừ khi các nhà sản xuất tin tưởng lẫn nhau và cùng thực hiện các tuyên bố gần đây về mức trần sản lượng khai thác để thay đổi chiến lược khai thác tối đa sản lượng của mình. Phân tích và tổng hợp các kết quả cho tới hiện tại thì cân bằng cung cầu dầu mỏ toàn cầu dự báo sẽ vào giữa năm 2017, trong đó giai đoạn sau sẽ sử dụng lượng dầu dự trữ từ các năm 2014 đến 2017. Kết quả trong tương lai sẽ cho phép chính xác từng bước của dự báo cho tới 2021 cũng như những năm sau đó.

Mặc dù đơn giản nhưng cũng còn phiêu lưu khi nói rằng ngành công nghiệp dầu mỏ đang bước vào thời kỳ suy giảm của giá dầu. Tuy nhiên, có thể thấy rằng với các điều kiện của thị trường dầu mỏ hiện tại khó cho thấy giá dầu có thể hồi phục nhanh trong tương lai gần, trừ khi có một sự kiện lớn về địa chính trị xảy ra. Thực tế hiện tại cho thấy việc nhận định trước đây về “cung dầu đạt đỉnh” có thể khiến giá dầu tăng liên tục do mức tăng sản lượng khai thác chỉ bắt kịp tốc độ tăng mạnh của cầu là cần xem xét lại. Với các kết quả có được cho thấy rằng, tài nguyên trong lòng đất không chỉ dồi dào mà các thành tựu vượt bậc của khoa học công nghệ đã cho phép khai thác dầu mỏ nhiều hơn. Chính vì vậy, cần có chính sách đầu tư phù hợp và hiệu quả để duy trì sản lượng khai thác hiện tại và chuẩn bị cho giai đoạn bổ sung sản lượng sau 2017 thì mới đáp ứng nhu cầu tăng trong tương lai. Rủi ro của giá dầu tăng nhanh bắt nguồn từ hoạt động giảm đầu tư và/hoặc đầu tư kém hiệu quả cũng là một bất ổn tiềm ẩn cho ngành công nghiệp dầu mỏ thế giới như là khi giá dầu giảm nhanh.

Tài liệu tham khảo:

1. Annual Energy Outlook 2015 With Projections to 2040. Published by Energy Information Administration, April 2015.

2. 2015 World Oil Outlook. Published by OPEC.

3. Oil Market Report. Published by International Energy Agency, December 2015.

4. Oil Market Report. Published by International Energy Agency, January 2016.

5. Oil Market Report. Published by International Energy Agency, February 2016.

6. Oil Medium - Term Market Report 2016. Published by International Energy Agency, February 2016.

TS. ĐINH VĂN SƠN, Thành viên HĐTV Tập đoàn Dầu khí Việt Nam

Relate Threads